“百年不遇”的银行理财亏钱,其实是个“阳谋”,意义深远!

近日,多家媒体都报道了这样一个新闻:银行发行的中低风险的理财产品,也开始出现了浮亏。比如:招商银行代销招银理财的一款名为“代销季季开1号”的理财产品,于4月17日成立,截至6月3日的近1月年化收益率为-4.42%,该产品的净值也跌至0.9997。 再比如:另一款“季季开2号”固收类理财于5月13日成立,截至6月3日的近1月年化收益率为-0.63%,净值跌至0.9996。 与此同时,平安银行的理财产品,也被人投诉出现了亏损。

据“21世纪经济报道”、新华社旗下的“财经国家周刊”等报道,工商银行(工银理财)、建信理财、中信理财等机构发行的20余只银行理财产品的最新份额净值低于1,其中绝大多数为刚成立不久的固收类理财。(见下图)

那么问题来了:银行理财产品为什么也会亏损?这意味着什么?其实,任何投资都会有风险,都可能亏损。 以前我们很少听说,或者基本上没有银行理财产品亏损,是因为存在事实上的“刚性兑付”。 近年来,中国逐步完成了利率市场化,又出现了类似余额宝、理财通这些互联网理财工具。在激烈的竞争中,各银行为了留住客户,特别是对收益率、利率比较敏感的客户,都纷纷推出了理财产品。说白了,银行理财产品成为“高息揽储”的一种手段。给客户了一定的预期收益率,银行就要实现。否则,资金就会流走,去竞争对手那里。 在很长一段时间里,银行理财其实是资金池的管理方式。并不是一笔钱对应一个产品。反正是“大锅煮粥”,理财产品投资收益高也未必给对应的客户,亏损了也是一样。 而且对于银行来说,即便想在亏损的时候“丑媳妇见公婆”,也缺乏足够的勇气。一是怕群体性事件、怕投诉;二是怕影响企业形象,连带影响到吸纳存款。 总之,“丢不起人”。 这样,客户也就习惯了“刚性兑付”——也就是说,即便银行理财投资中亏钱了,也要把本金和预期收益兑付给客户。如果不给,就有人会闹。这样,银行理财跟定期存款就差不多了。但这种游戏是没有办法永远维持的,因为负面效果显著:一方面,银行间恶性竞争会不断推高收益率,让银行理财的投资行为越来越激进;另一方面,大家比拼高收益率的结果,是银行资金成本不断上升,最终拉高了贷款利率,对实体经济产生加息的效果。而且,这很容易造成资金在金融领域的空转,以及机构把资产转移到表外,逃避监管,以谋求更大收益,满足客户的要求。 所以,才有了后来的金融监管体制的改革,以及“资管新规”。 在监管体制改革上,最近几年陆续成立了国务院金融稳定发展委员会,央行扩张了权力(增加了宏观审慎监督权),银监会和保监会合并,成立了地方金融监管局。在“资管新规”上,一方面强调要“打破刚性兑付”,另一方面开启净值化转型,将估值方式从摊余成本法切换到市价法。为什么最近有那么多银行理财产品出现了浮亏? 主要原因有两个:一是由于采用市价法,金融市场的波动会实时传到到理财产品的净值上;二是近期债券市场出现了较大幅度调整,而中低风险的银行理财产品多购买了债券。 从上面分析我们可以看出。如果要真正在金融行业,特别是银行业里建立起市场经济机制,就必须打破刚性兑付,让客户直面风险,让银行不再兜底。 这样做的好处是:

第一,客户会认识到,任何投资都是有风险的,有利于培养全面的风险意识、责任意识(对自己的投资选择负责)。

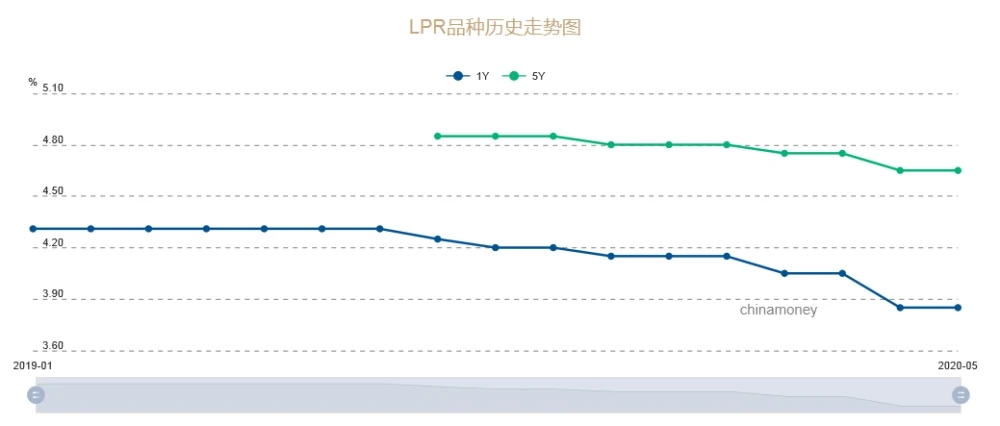

第二,有利于降低银行理财收益率的预期。这样让银行理财的投资行为回归理性,而不是激进冒险。最终,降低银行的资金成本。这有利于LPR利率的进一步走低,有利于向实体经济让利。这个利,就是利率。

第三,打破刚兑之后,银行理财收益率会整体走低。这样,很多“躺着的资金”会“站起来”,到外面“自谋生路”。

怎么“自谋生路”?要么去投资实体经济,要么去买股票、买基金,要么去买房子。所以,当“银行理财亏钱”这种数十年不遇的事情发生的时候,你应该意识到:中国真的变了,金融业真的变化了。这对于股市、楼市、实体经济是利好,而且是不小的利好!而这,也可以看做是管理层的一个“阳谋”,他们要的就是这种变化。